Non è mai agevole prezzare una guerra da parte dei mercati finanziari. Sarà lunga? O forse si chiuderà in tempi rapidi (è notizia di questi minuti che Zelensky ha accettato di incontrare la delegazione russa in Bielorussia).

Quando i giapponesi attaccarono Pearl Harbor nel dicembre del 1941, l’entrata in guerra degli Usa costò alla borsa statunitense quasi il 25% della sua capitalizzazione (in tre mesi). Il calo fu ampiamente recuperato a partire dalla primavera del 1942.

La guerra di Corea (1950 – 1953) fu accompagnata da un rialzo del mercato che compensò con gli interessi l’iniziale calo del 15% degli indici.

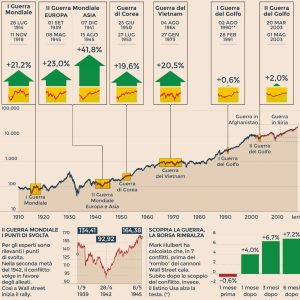

Potrei continuare, ed il grafico che trovate in allegato è utile per farsi un’idea d’insieme sul comportamento dei mercati finanziari in epoca di conflitti.

Le cose però oggigiorno sono un pò più complicate. Le azioni, almeno fino alla fine degli anni ’70 del secolo scorso, erano detenute per lo più dai fondi pensione. Che ragionano su tempi lunghi. E non c’erano derivati e globalizzazione finanziaria ad amplificare la volatilità.

Il cambiamento geopolitico

Senza contare che questa guerra può portare a ridisegnare temi di geopolitica, di sfere d’influenza (a proposito del conflitto, la penso esattamente come ha scritto ieri Galli della Loggia sul Corriere. La storiella della espansione della NATO, della sindrome dell’accerchiamento è solo storiella di facciata. Il regime russo non può permettersi che l’Ucraina sia una nazione libera, vitale culturalmente ed economicamente, con tutto quello che significa l’Ucraina per i russi). Nonostante le complicazioni, appare comunque già adesso possibile individuare alcuni punti fermi :

- – l’inflazione da costi è destinata a salire

- – le Banche Centrali alzeranno comunque i tassi nominali (FED, BCE, etc)

- – le ricadute economiche delle sanzioni colpiranno l’Europa più degli Stati Uniti

- – l’Europa cercherà di rendersi meno dipendente sull’energia da paesi terzi

Le raccomandazioni sui portafogli finanziari sono quindi di tenere le posizioni in attesa di tempi migliori, di sottopesare i fondi obbligazionari (di qualsiasi tipo). Di sovrappesare i fondi azionari approfittando dei ribassi (titoli ciclici, tecnologici, farmaceutici, energetici, legati alla difesa ed alla cybersecurity). E sovrappesare i fondi che investono direttamente nell’economia reale (gli illiquidi, i fondi di private equity e di private debt).

La volatilità è assicurata, ma Il 2022 non appare ancora compromesso sia in termini di borse, sia in termini di crescita economica mondiale (+4,4% l’ultima stima da parte del FMI).

Dott. Luca Terreni

Leggi anche: Democratici: i grandi sconfitti

www.facebook.com/adhocnewsitalia

SEGUICI SU GOOGLE NEWS: NEWS.GOOGLE.IT